Las entidades financieras que operan en México saben muy bien que los sesgos implícitos de la evaluación crediticia tradicional limitan su capacidad para conceder préstamos. La buena noticia para estas empresas es que existe una tecnología que optimiza este proceso: el open finance.

El open finance permite a empresas de crédito triangular los datos de sus clientes utilizando diferentes fuentes de información en tiempo real. Esto optimiza sus procesos de análisis de riesgo, y en consecuencia mejora sus tasas de aprobación de préstamos.

Este no es el único beneficio del open finance. De hecho, los prestamistas también están utilizando esta tecnología para prevenir fraudes y mejorar sus servicios. En este nuevo artículo ahondamos en todos estos temas.

Evaluación crediticia tradicional

Para entender por qué el open finance es una tecnología que complementa el proceso de análisis financiero de los clientes, primero hay que comprender qué es y cómo funciona la evaluación crediticia tradicional en México.

Concretamente, la evaluación crediticia tradicional es el proceso que utilizan las entidades de crédito para determinar si el solicitante tiene o no un perfil de “buen pagador”.

¿Y cómo funciona? Con este modelo de evaluación los prestamistas recurren a información proveída por los burós de crédito y a herramientas de scoring (FICO scores) para analizar la capacidad de pago de las personas que quieren acceder a créditos.

Este modelo ofrece beneficios. Uno de ellos es que da a los prestamistas el historial completo de pago de préstamos y facturas de sus clientes, lo que les ayuda a determinar si son buenos o malos pagadores.

Sin embargo, este modelo también puede ser optimizado, pues únicamente se basa en el historial crediticio de las personas (pagos, deudas, créditos en uso) y no en su comportamiento financiero actual, lo que limita la visión 360 del perfil. Además, en un país como México, en el que menos de la mitad de la población está bancarizada, utilizar solo el historial crediticio como aval para la concesión de préstamos reduce dramáticamente la posibilidad de ofrecer créditos a personas que son buenas pagadoras pero que no cuentan con historial para comprobarlo.

Evaluación con open finance

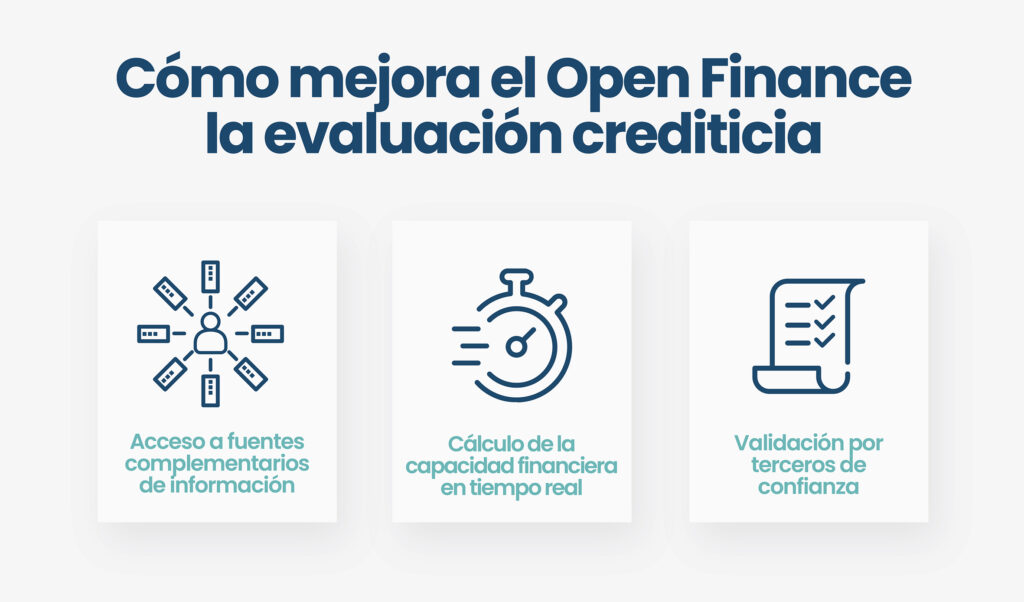

El open finance complementa el proceso tradicional de evaluación crediticia, pues esta solución ofrece a las entidades financieras una visión 360 y actualizada del perfil financiero de sus clientes.

Esta visión 360 es alcanzable gracias a que el open finance permite a los prestamistas acceder a fuentes complementarias de información (bancaria y no bancaria) de forma digital y en el momento del requerimiento crediticio, lo que permite evaluaciones de riesgo mucho más precisas.

En otras palabras, el open finance sirve para que los prestamistas complementen la puntuación crediticia obtenida por la evaluación tradicional, calculando en tiempo real la capacidad financiera de cada solicitante. Esto se logra con datos oficiales y validados como el historial bancario, ahorros, tipos de gastos, entre otros.

Por ejemplo, con el open finance, una entidad de crédito podría consultar recibos de teléfono o luz de sus clientes para comprobar si es buen pagador; y también podría acceder a información del IMSS para comprobar su identidad.

Los beneficios van más allá

La optimización del proceso de análisis de riesgo en operaciones crediticias es uno de los beneficios del open finance; sin embargo, existen otros que también son sumamente provechosos para los prestamistas. Echemos un vistazo a todos ellos:

- Mayor rentabilidad:

El acceso a fuentes complementarias de información permite a los prestamistas tener una visión 360, instantánea y actualizada de la situación financiera y la capacidad de pago de sus clientes, en el momento en que piden préstamos. Esto se traduce en mayores tasas de aprobación y en consecuencia en mayor rentabilidad.

De hecho, las instituciones financieras pueden llegar a duplicar su tasa de aprobación de créditos tras utilizar las soluciones del open finance en dos meses, o triplicar su tasa tras usarlas durante 10 meses, según la experiencia de Unnax, el único proveedor de open finance especializado en el sector del crédito que opera en México.

- Prevenir fraudes:

Con el open finance, las entidades crediticias pueden prevenir fraudes. Esto se debe a que esta tecnología permite a las entidades acceder a datos certificados por los bancos y otras fuentes no bancarias, lo que posibilita la triangulación de información para su validación.

- Mejorar la experiencia del usuario:

Otra ventaja es que esta tecnología sirve para mejorar la experiencia de los solicitantes de crédito. Y esto se debe a que el open finance agiliza (por medio de la digitalización) el proceso de llenado de solicitudes de préstamos, los cuales aún hoy continúan siendo manuales y engorrosos.

La solución que necesitaban los prestamistas

En conclusión, el open finance es la solución que necesitaban las entidades crediticias que operan en México. Y la buena noticia es que con Unnax, los prestamistas de este país ya pueden adoptar esta tecnología fácilmente.

Nuestra solución para financieras te permitirá acceder a información proveniente de bancos, instituciones estatales (IMSS, SAT, CFE), telcos (Telcel, Telefónica, AT&T) y cadenas retail (Liverpool, Coppel), por lo que tendrás acceso a la mayor fuente de agregación de datos no bancarios de este país.

No lo dudes y contáctanos. Estás a un paso de comenzar a experimentar los beneficios del open finance.